Milliardenstrafe und Geschäftseinschränkungen

In einer der bedeutendsten Einigungen in der Finanzwelt wird die kanadische TD Bank, eine der größten Banken Nordamerikas, 3 Milliarden US-Dollar Strafe zahlen. Diese Vereinbarung mit dem US-Justizministerium wurde im Oktober 2024 getroffen, nachdem jahrelange Untersuchungen offenbarten, dass die Bank wiederholt Warnsignale ignorierte und es kriminellen Organisationen ermöglichte, große Geldsummen zu waschen. Dies ist der größte Fall dieser Art in der Geschichte der USA, wie Generalstaatsanwalt Merrick Garland betonte: „TD Bank hat Profit über die Einhaltung gesetzlicher Vorschriften gestellt, und dies führte zu schwerwiegenden Konsequenzen.“

Geldwäsche im großen Stil: 400 Millionen US-Dollar für Drogenhandel

Die Vorwürfe gegen TD Bank sind schwerwiegend. Über Jahre hinweg ließ das Unternehmen nachlässige Kontrollen zu, wodurch mindestens drei Geldwäschenetzwerke illegale Gelder durch ihre Konten leiten konnten. Ein besonders alarmierendes Beispiel ist die Erleichterung von Transaktionen im Wert von über 400 Millionen US-Dollar, die aus dem Verkauf von Fentanyl und anderen gefährlichen Drogen stammten. Dies zeigte, wie gravierend die internen Kontrollmängel der Bank waren.

US-Staatsanwältin Lisa Monaco fügte hinzu: „Während das Alarmsignal dauerhaft rot blinkte, sah TD Bank nur grün.“ Sie kritisierte damit, dass die Bank trotz offensichtlicher Probleme keine Maßnahmen ergriff, um verdächtige Aktivitäten zu verhindern.

Eingriffe und Maßnahmen: Rekordstrafe und Vermögensobergrenze

Die Strafe setzt sich aus verschiedenen Komponenten zusammen: TD Bank zahlt 1,4 Milliarden US-Dollar an das US-Justizministerium, 1,3 Milliarden US-Dollar an das US-Finanzministerium und weitere 450 Millionen US-Dollar an das Amt des Währungsprüfers (Office of the Comptroller of the Currency, OCC). Zusätzlich wird eine unabhängige Überwachung der Bank für vier Jahre eingeführt, und TD darf ohne Zustimmung des OCC keine neuen Filialen eröffnen oder in neue Märkte eintreten. Diese Maßnahmen, insbesondere die Vermögensobergrenze, werden voraussichtlich erhebliche Auswirkungen auf die zukünftige Entwicklung der Bank haben.

Analyst Lemar Persaud von Cormark Securities kommentierte die Situation wie folgt: „Eine Vermögensobergrenze ist das Worst-Case-Szenario für TD, obwohl die Auswirkungen auf ihre Gewinne wahrscheinlich geringer sein werden als bei anderen Banken.“ Die Vermögensobergrenze hindert Banken daran, weiter zu wachsen, bis sie ihre internen Kontrollprobleme behoben haben.

Interne Probleme und fehlende Kontrolle auf allen Ebenen

Ein Großteil der Kritik richtet sich gegen das interne Versagen der Bank, verdächtige Aktivitäten zu erkennen und zu melden. Mitarbeiter sollen sogar Witze über die mangelnde Compliance gemacht haben. TD Bank bezeichnet sich selbst als „die bequemste Bank Amerikas“, ein Slogan, der laut Behörden auch Kriminelle anzog. Besonders problematisch war, dass Verdachtsmeldungen erst eingingen, nachdem die Strafverfolgungsbehörden auf die Aktivitäten aufmerksam gemacht hatten.

Ein weiterer beunruhigender Aspekt: TD Bank überwachte fast ein Jahrzehnt lang nicht ausreichend Kundenaktivitäten im Wert von über 18 Billionen US-Dollar. Erst die Ermittlungen von Strafverfolgungsbehörden führten zur Entdeckung krimineller Netzwerke, die die Lücken im System ausnutzten. In einem besonders skandalösen Fall brachten chinesische Kriminelle große Bargeldsummen in TD-Filialen in New York und New Jersey, um Gelder aus dem Verkauf von Fentanyl zu waschen.

Rücktritt des CEO und Umstrukturierung der Bank

Die Enthüllungen führten nicht nur zu finanziellen Sanktionen, sondern auch zu erheblichen personellen Veränderungen. TDs langjähriger CEO Bharat Masrani kündigte an, dass er im kommenden Jahr zurücktreten werde. Sein Nachfolger wird Ray Chun, der zuvor für das Privatkundengeschäft der Bank in Kanada verantwortlich war. Chun betonte gegenüber den Investoren: „Wir werden die notwendigen Veränderungen vornehmen, um die Bank auf ein solides Fundament zu stellen.“ Sein oberstes Ziel sei es, das Vertrauen der Aufsichtsbehörden wiederherzustellen.

Im Zuge der Umstrukturierungen hat TD Bank bereits Millionen ausgegeben, um ihre Compliance-Programme zu verbessern, und zahlreiche Mitarbeiter in den US-Filialen entlassen, die in die Skandale verwickelt waren. Darüber hinaus wurden auch Rückzahlungen an Führungskräfte angeordnet, die während der Krise hohe Gehälter und Boni erhielten. Zum ersten Mal wurde einer Bank in einem solchen Fall auferlegt, zusätzlich zukünftige Rückzahlungen von Angestellten zu prüfen.

Kritik an der Einigung: Zu milde Strafen?

Trotz der hohen Strafen und der strengen Auflagen gibt es auch Kritik an der Einigung. US-Senatorin Elizabeth Warren erklärte, dass die Vereinbarung „den Bankmanagern, die TD Bank in einen kriminellen Fonds verwandelten, viel zu leicht davonkommen lässt.“ Sie plädierte für strengere Maßnahmen gegen die Verantwortlichen auf Führungsebene.

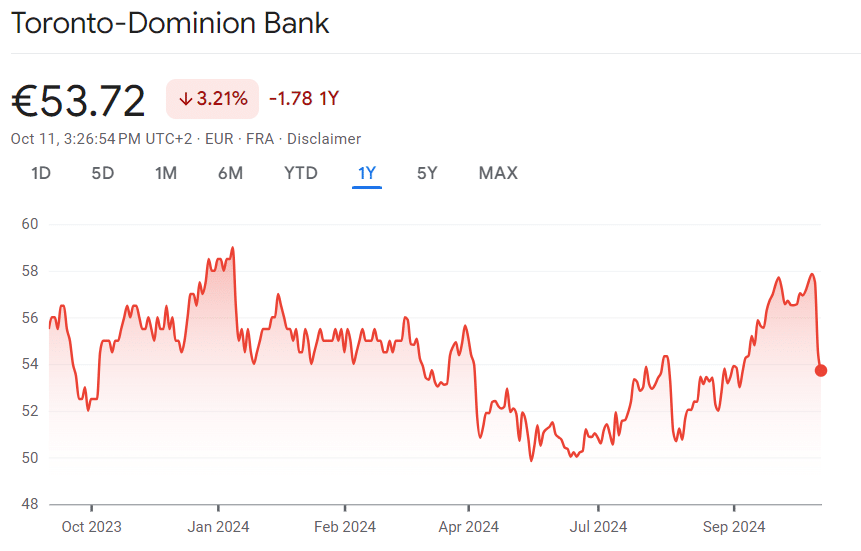

Die Ermittlungen und der Skandal um die Geldwäsche führten nicht nur zu rechtlichen Konsequenzen, sondern auch zu einem erheblichen Vertrauensverlust bei Anlegern und Kunden. Der Aktienkurs von TD Bank fiel unmittelbar nach der Ankündigung der Einigung um fast 5 %, und Experten gehen davon aus, dass die Bank in den kommenden Jahren Schwierigkeiten haben wird, ihr Ansehen wiederherzustellen.

Ausblick: Ein langer Weg zur Wiedergutmachung

Für TD Bank markiert diese Einigung einen tiefen Einschnitt in ihre Unternehmensgeschichte. Der scheidende CEO Masrani räumte in einem Memo an die Belegschaft ein: „Dies ist ein schwieriges Kapitel in der Geschichte unserer Bank.“ Er entschuldigte sich bei den Stakeholdern und betonte, dass es Jahre dauern werde, um die Probleme vollständig zu beheben und das Vertrauen in die Bank wiederherzustellen.

Die Zukunft von TD Bank in den USA bleibt ungewiss. Der Skandal und die daraus resultierenden Beschränkungen werden die Expansionspläne der Bank erheblich behindern. Trotzdem bleibt TD eine der größten Banken Nordamerikas und wird voraussichtlich in den kommenden Jahren weiter unter strenger Aufsicht stehen.

TD Banks Weg zur Wiedergutmachung und die Bemühungen, aus diesen Fehlern zu lernen, werden entscheidend dafür sein, wie sie in Zukunft auf dem internationalen Finanzmarkt wahrgenommen wird.